【 微信扫码咨询 】

作者:竞技宝测速站官网 浏览量:3131 次 时间:2024-04-29 13:59:34

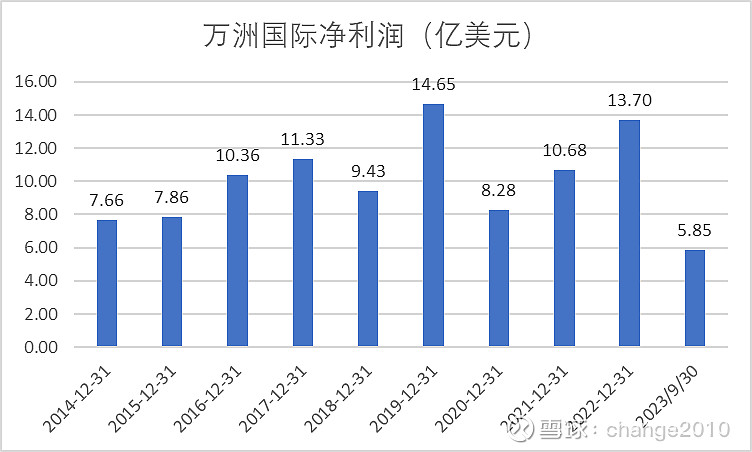

万洲国际持有70%双汇发展股权,除此以外还有美国最大猪肉公司Smithfield100%股权,但目前只有600亿港币市值,不足双汇发展市值的60%,那么万洲国际是否被明显低估了呢?

先说结论:是,无论是从市值/自由现金流比值上看,还是从股东回报上看,它都是被低估的。

造成它被低估的原因,主要是子公司Smithfield的上游养殖业务大幅亏损造成万洲国际2023年盈利一下子就下降。展望2024年,饲料成本下降、美国生猪价格企稳回升,Smithfield养殖业务有望明显减亏,盈利回升对万洲国际估值修复有利。长远来看,Smithfield计划缩减养殖业务产能,也有助于降低周期性、提升盈利能力,从而提升估值。

从股东回报上看,当下万洲国际双汇发展的股息收益率都在5~6%,双汇发展作为稳定的高息股有它的优势,但是估值已经是合理的,更多要看利率还有多少下行预期。相比之下万洲国际低估更明显,盈利修复、估值修复、分红率提升都更有空间。

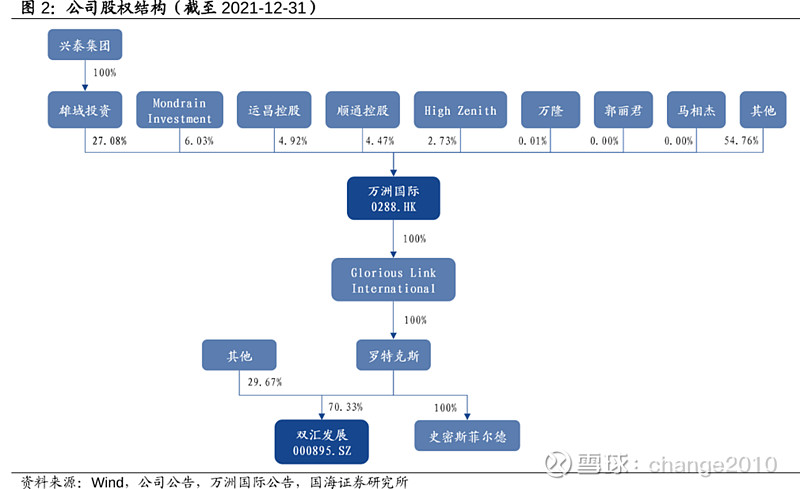

万洲国际的前几大股东(Mondrain investment除外)为以万隆为首的管理层持股平台公司,万隆及管理层为公司的实控人。

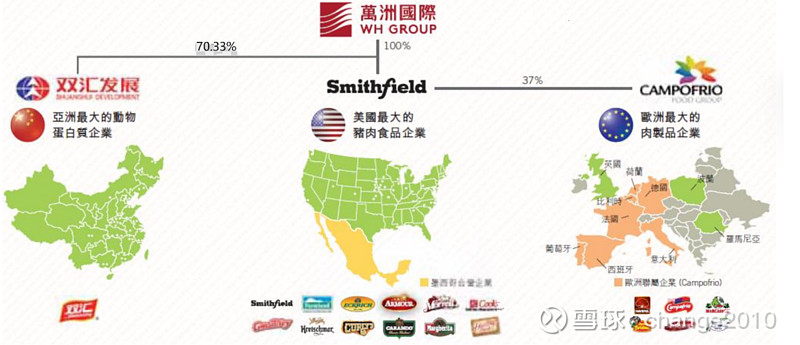

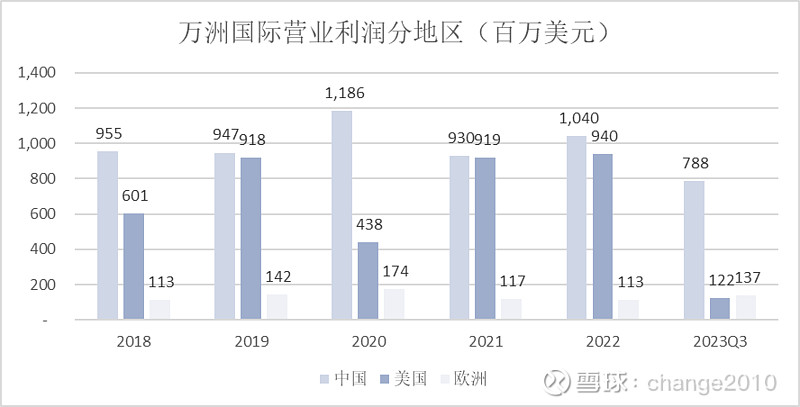

万洲国际是全球最大的猪肉食品企业,业务主要分布在中国、美国、欧洲三个市场,市占率在中国、美国和欧洲的一些市场均排名第一。

——美国业务由Smithfield经营,万洲国际100%控股,2013年花71亿美金收购。

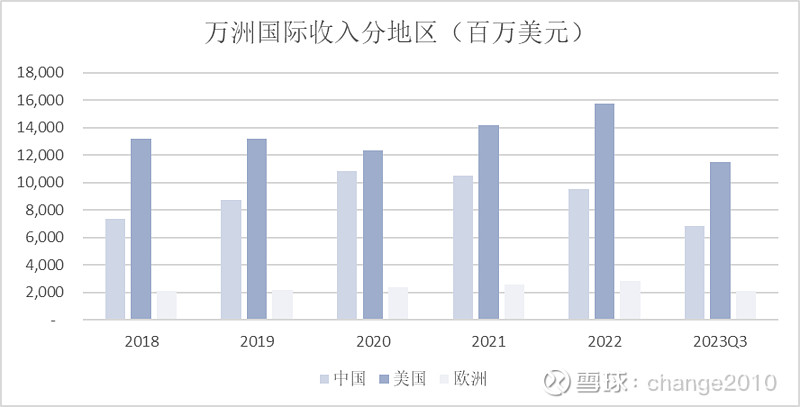

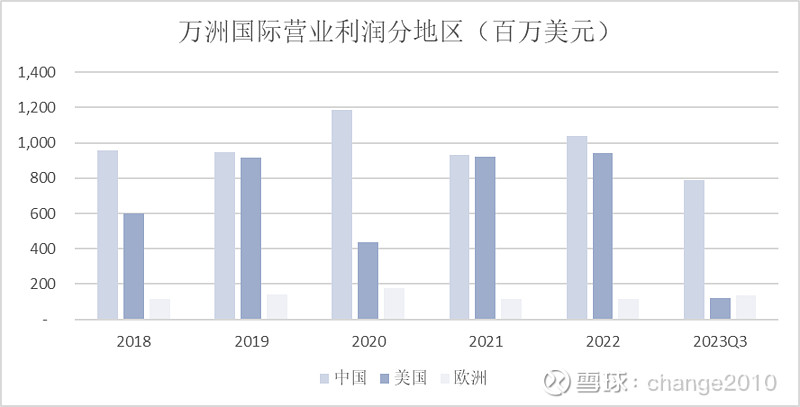

从收入上看,Smithfield(美国+欧洲)占比过半,但是从利润上看,双汇发展占比更大,且更稳定,说明Smithfield的利润率要低于双汇发展,且周期性更强。

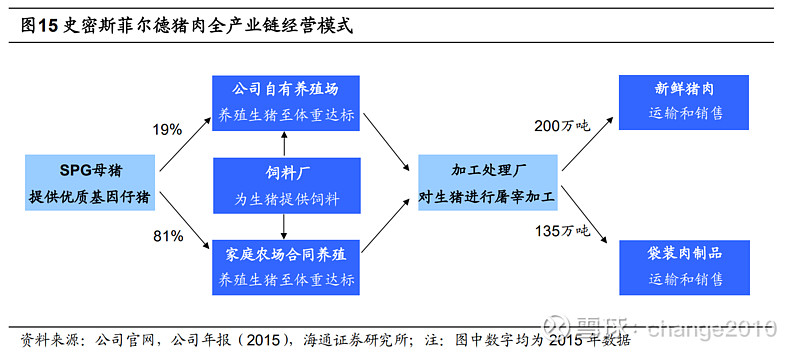

2013年,Smithfield以71亿美元的对价被万洲国际收购。公司为垂直一体化的猪肉全产业链企业,跟双汇最大的区别是有上游的生猪养殖业务。

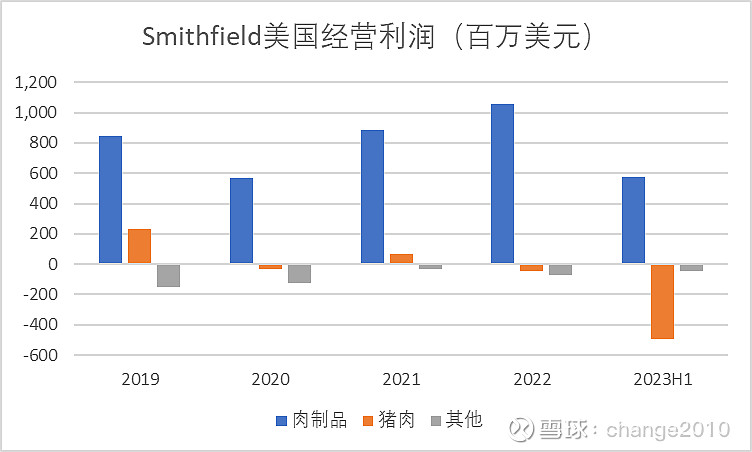

Smithfield的收入构成主要为肉制品和猪肉,其中猪肉业务包含生猪养殖和屠宰业务。

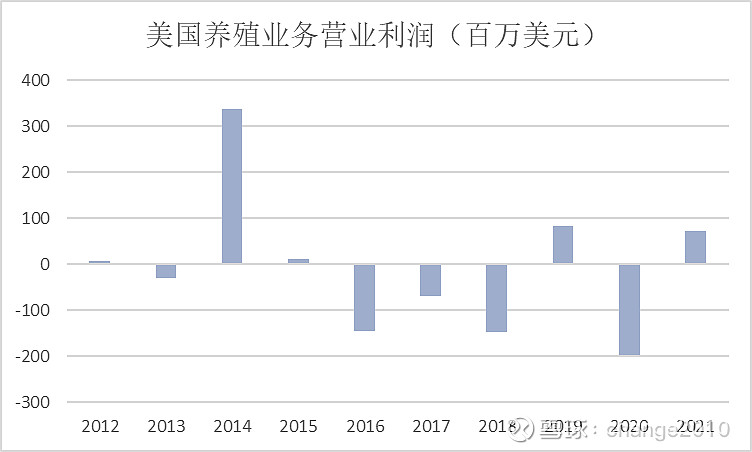

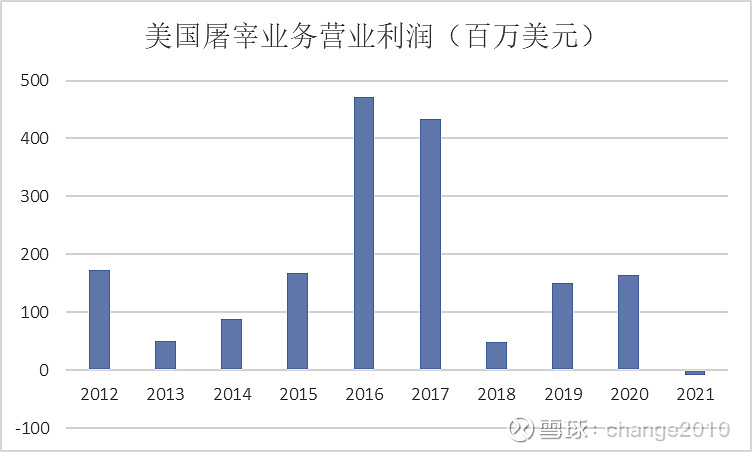

猪肉业务利润很薄,且经常亏损,2023年上半年亏损近5亿美元,亏损大多数来源于生猪养殖业务,屠宰业务的利润主要根据猪肉和生猪价差,虽然有波动,但经营利润基本为正。

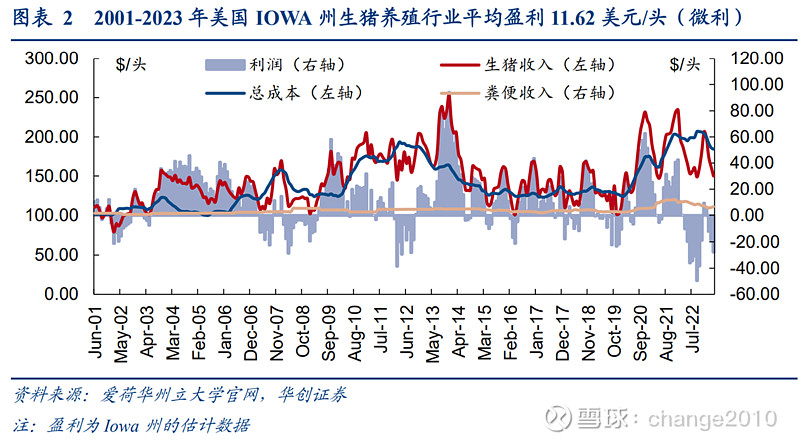

2001年以来,美国生猪养殖行业的盈利周期是要长于亏损周期的,且与养殖成本呈明显的负相关,平均盈利为11美元/头。

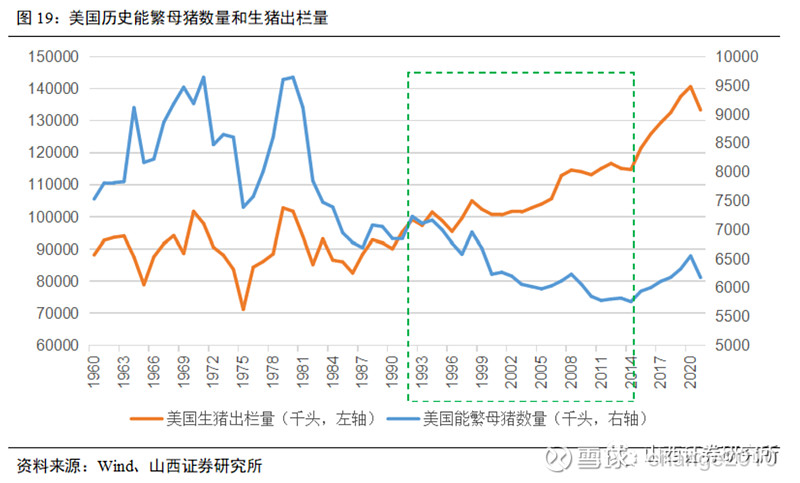

但是自2014年以来,行业陷入亏损的时间在增加,根本原因是美国生猪出栏量持续增长,供过于求。

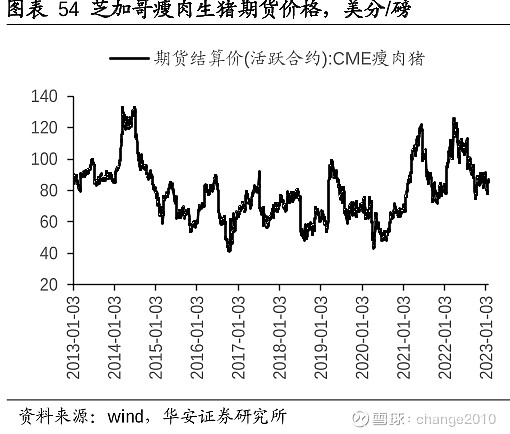

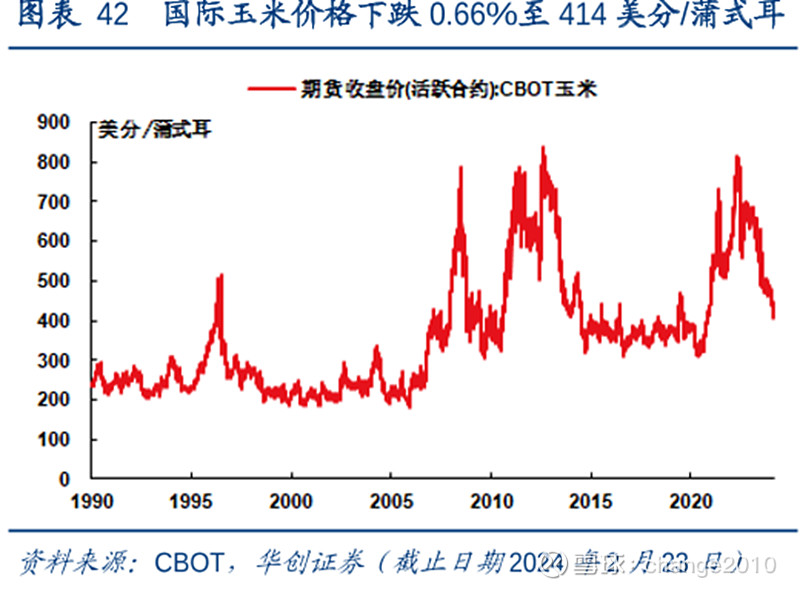

2023年上半年,由于玉米和豆粕等饲料成本高企,猪价又低迷,美国生猪养殖行业平均亏损约40-70美元/头,是过去20年最差的情况。但是2023年下半年以来饲料成本一下子就下降,有利于生猪养殖减亏。

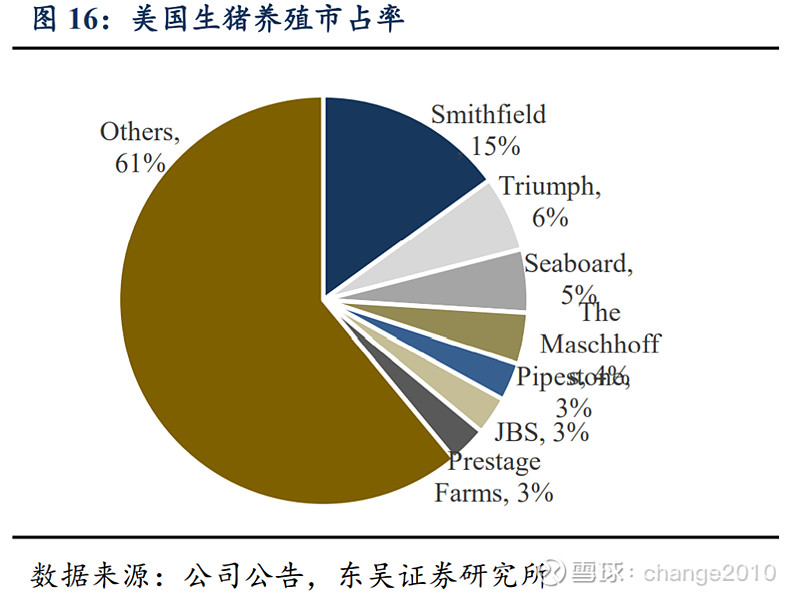

Smithfield是美国最大的生猪养殖公司,市占率约15%。公司的生猪养殖产能历史上保持在公司屠宰产能的50%左右,2022年底大约1700万头。

由于亏损加剧,公司已开始有计划地持续减少养殖产能,从2022年开始关闭养猪场,2023年关场的速度加快,未来仍将继续关场。

预计随着供给收缩,行业供过于求的状况将会逐步改善,养殖业务的亏损会逐步收窄。但是关场一般会产生一次性的费用计提,影响短期利润。

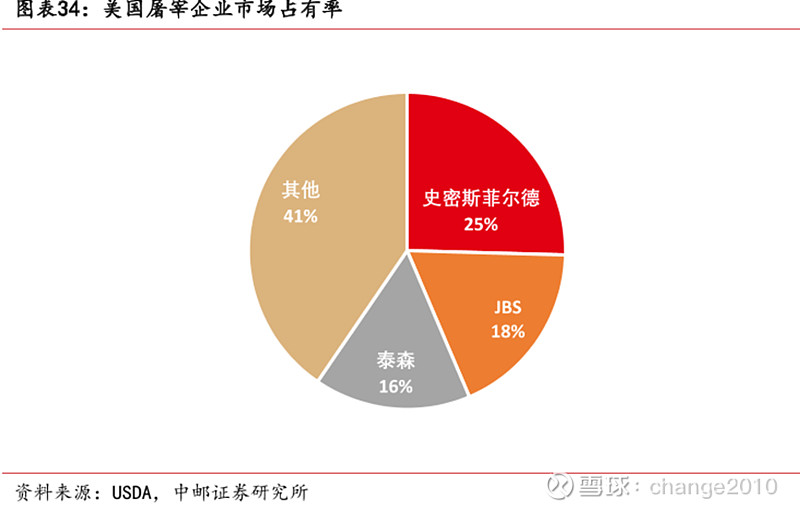

从行业上看,美国屠宰场的规模化已经基本完成,2010年之后维持在600家左右。2020年美国前三大屠宰加工公司Smithfield、Tyson、JBS市占率约为60%,行业集中度远高于中国,屠宰加工巨头通过产业链垂直整合的方式控制了绝大部分肉类生产全过程。

公司大约有3400万头屠宰产能,市占率达到25%。行业的高集中度和公司的高市占率支撑了公司屠宰业务的利润,过去10年基本没有亏过钱。

屠宰利润首先是取决于美国猪肉和生猪的价差。美国的猪肉价格波动要小于生猪价格,所以在生猪价格下行期屠宰利润也能基本保持稳定,有时候甚至能上升,如2015~2017年。

中美两国猪肉的价差也会影响到屠宰利润,若价差增大则公司会扩大冻猪肉出口,增厚利润。例如2019~2020年非洲猪瘟期间中美两国猪肉价差增大,公司对双汇发展的出口从不到20亿元增加到100亿元,对屠宰业务利润也有贡献。

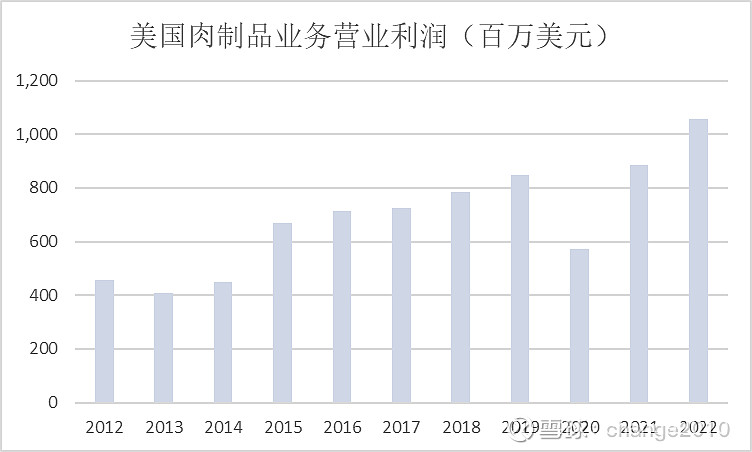

Smithfield在美国肉制品市场市占率第一,销量基本稳定在140万吨上下。

被双汇收购之后,公司提升管理效率,发挥规模优势,肉制品部门的盈利能力逐年提升,2022年盈利超10亿美元。

2023年,由于养殖业务大幅亏损,Smithfield前三季度的盈利一下子就下降,全年盈利预计为3~4亿美元。

2024年考虑到1)饲料成本已经一下子就下降,2)行业供给收缩有利于猪价企稳,养殖业务大概率会明显减亏,Smithfield的盈利能力将有所好转,全年盈利预计为5~6亿美元。

加上70%双汇发展的盈利,23、24年万洲国际的净利润预计为7亿、9亿美元,当前股价对应的PE为12倍、9倍。

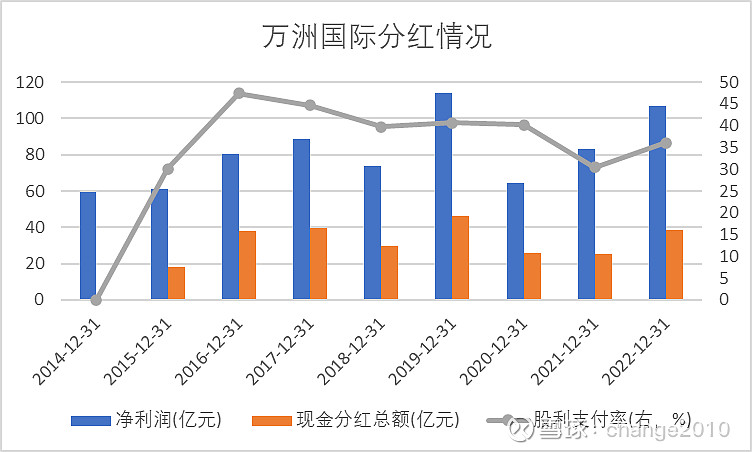

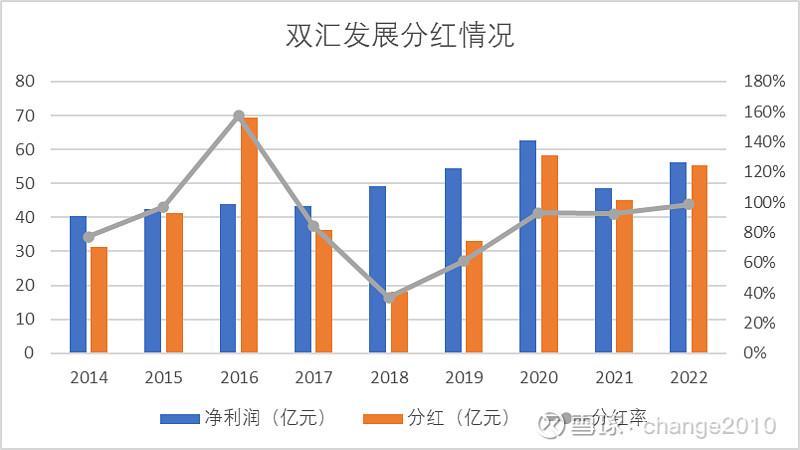

下面来比较一下万洲国际双汇发展的分红与估值,统一单位以人民币计算。由于这两家公司都不是成长类型的,所以真金白银的股东回报非常重要。

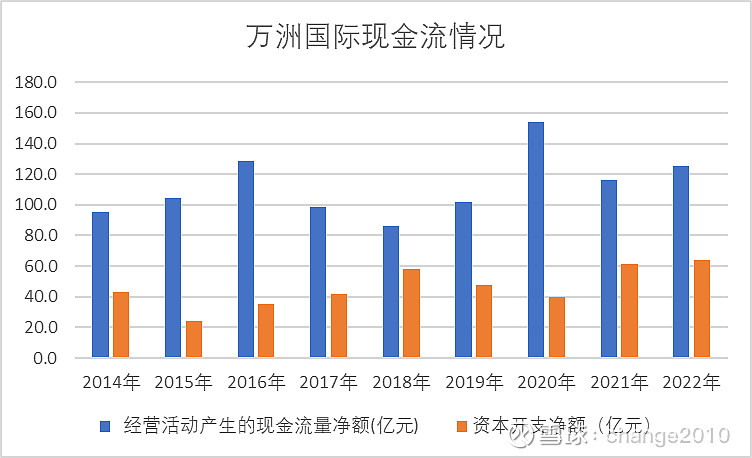

万洲国际2014~2022年经营现金流净额总计1011亿元,资本开支总计415亿元,估算自由现金流约为596亿元。

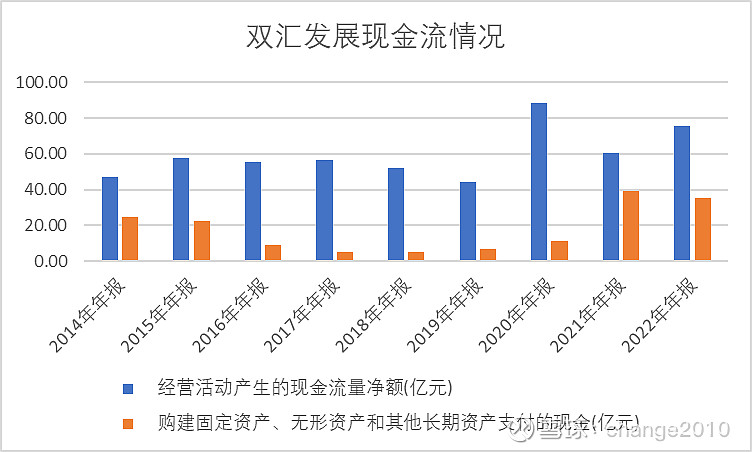

双汇发展2014~2022年经营现金流净额总计537亿元,资本开支总计160亿元,估算自由现金流大约为377亿元。

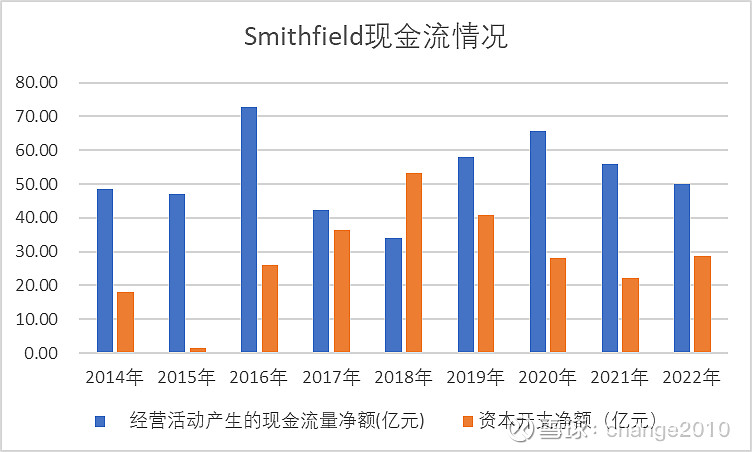

两者相减得到Smithfield:2014~2022年经营现金流净额共计474亿元,资本开支共计255亿元,自由现金流大约为219亿元。

所以总体上看,Smithfield因为资产比较重,资本开支要高于双汇发展,但是历史上创造自由现金流的能力还是比较可观的。

万洲国际2014~2022年共计分红260亿元,2015年以来平均每年分37亿元,分红率30%~40%。

双汇发展2014~2022年共计分红365亿元,平均每年43亿元,分红率88%,最近三年的分红率都在90%以上。

可见万洲国际的自由现金流高于双汇,但是分红却比双汇少,剩余现金用在哪里了呢?

——首先是回购股票:2021年万洲国际耗资150亿港币要约收购并注销股票,花费20亿美元,要约收购价格7.8港元/股。

考虑回购之后,2014~2022年万洲国际分红与回购共计支出260+130=390亿元,股东回报占自由现金流的比例并不低。

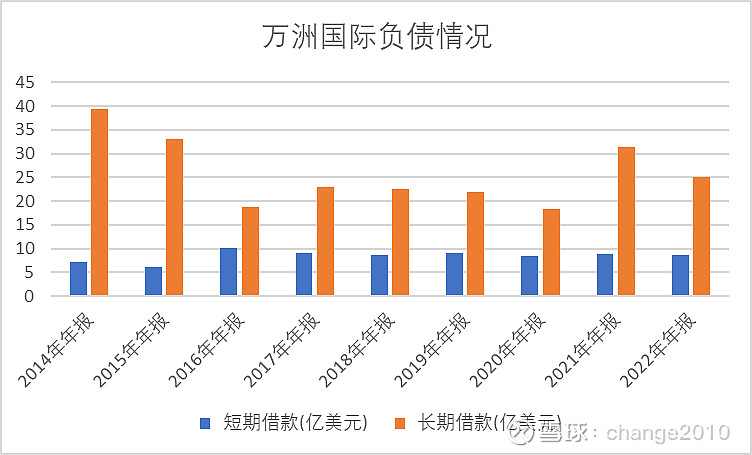

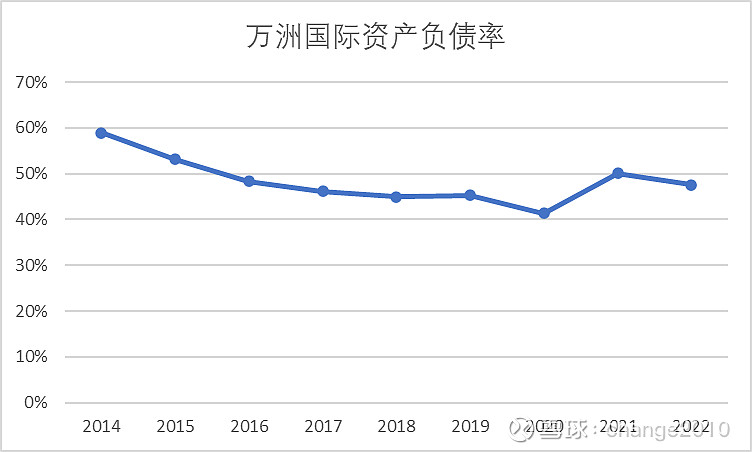

2013年万洲国际举债收购smithfield,刚上市时美元有息负债47亿美元,之后用自由现金流+双汇发展的股息收入进行了偿还,在2021年又借入20亿美元用于股票回购,目前美元有息负债20亿,期限较长,短期没有降负债的压力。

综上所述,Smithfield这块资产长久来看能创造可观的自由现金流,并不像股价所反映的一文不值,另外万洲国际短期也没有降负债压力,Smithfield盈利回升之后回报股东的能力将会增加。

历史上这两家公司的大部分自由现金流都通过分红/回购回馈给了股东,所以用股价/自由现金流来估值是是合理的的。

万洲国际周期性较强,用2014~2022年年均自由现金流来计算,年均66亿元,当下600亿港币市值对应的市值与自由现金流之比为8.5倍。

双汇发展近期资本开支较大,一般的情况下自由现金流在50~60亿,当下1000亿市值对应的市值与自由现金流之比为18~20倍,已经不算低估。

两家公司比较,当下更看好万洲国际。当然双汇发展作为盈利稳定的高息股有它独特的优势,但估值已经是合理的。相比之下万洲国际低估很明显,考虑到历史上它分红+回购组成的股东回报也很可观,所以判断更多是短期业绩下滑造成了低估,2024年业绩大概率改善,另外长久来看Smith field缩减养殖产能有望降低周期性、提升盈利能力,都有助于估值修复。

早年鼎晖入股了九阳和双汇 之后成立了JS和万洲JS是$九阳股份(SZ002242)$的大股东 同时全资持有$SharkNinja(SN)$后面把SN拆到美股 如果分拆前买了JS 收益在50%左右港股的估值 流动性 严重压制了股价

根据数据,万洲国际年均66亿的自由现金流,双汇发展年均24亿的自由现金流,给予15倍PE,分别对应990亿、360亿市值,从这个方面明显万洲国际更低估。

当然,投资投的是未来现金流折现,哪一些原因会松动哪一些原因会加强哪些是未考虑进来的因素,只有未来才知道。

交接班问题也是个关键,下一代管理者是不是具备老爷子闪展腾挪的能力,并不乐观。可供选择的现成药方就是现代化管理机制的建立,或者退一步寄希望于二代继承万老爷子的大部分商业基因。